很难说的清楚,是“元宇宙”概念先让人们对VR/AR行业有了更多的关注,还是VR/AR行业技术发展突破到达新的节点先让人们对“元宇宙”拥有更多的期待。

摆在大众面前的是,一边是当初喊着“元宇宙”口号最响亮的Meta、Roblox等几家公司股价大跌,另一边是Oculus、Pico、奇遇等VR/AR设备出货量节节攀升,新品不断。

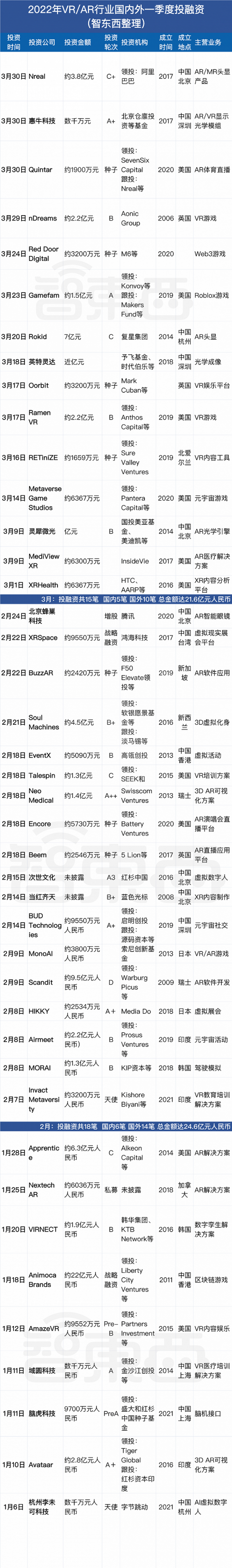

如果有人说VR/AR赛道火热,好像也没错。仅是在刚刚过去的第一季度,全球获投融资的VR/AR企业就已经超43笔,其中超亿元的投融资就足足有18笔,最高单笔融资金额达22亿元人民币,融资总金额达到82亿元,相比2021年第一季度的融资总金额42亿元,增长51%!但2022年第一季度VR/AR企业融资与“元宇宙”概念最热的2021年第四季度相比,无论是融资金额和融资笔数都出现了大幅下降,有明显转冷的迹象。

▲2022年第一季度(“元宇宙”概念后期)与2021年第一季度(“元宇宙”概念前期)、2021年第四季度(“元宇宙”概念中期)VR/AR企业投融资情况

在“元宇宙”概念转冷的时候,谁会是资本押宝的对象?这些正处于成长期的初创企业中,哪类玩家正在迅速扩大规模?我们梳理了2022年VR/AR行业第一季度投融资的情况发现,越来越多的VR/AR解决方案商正在拿下大笔投融资的资金,扩展自己的解决方案应用范围。

▲2022年1-3月获融资VR/AR企业

01.43笔融资总额达82亿元,VR在医疗、安防、教育等领域发力

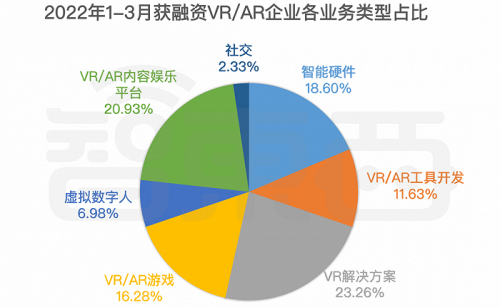

从2022年第一季度的融资信息来看,我们看到VR解决方案商成为融资笔数最多的领域,达到10笔,占比23.26%。VR解决方案商主要为厂商提供VR培训、AR检修等工作。现在,VR培训逐渐应用于医疗、安防、教育等多个领域。医疗人员可以通过VR设备模拟手术、护理等过程,安防人员主要通过VR设备模拟各种紧急情况出现时候的应对方案。

▲2022年1-3月获融资VR/AR企业类型占比

同时,VR内容娱乐厂商和VR智能硬件厂商也分别获得了9笔、8笔融资,分别占比18.93%、18.60%。此外,游戏厂商们也获得了7笔融资,占比16.28%。在2022 GDC大会上,Meta内容生态总监Chris Pruett透露到目前为止,已有124个应用程序的收入达到或超过100万美元,有8个应用程序的收入超过2000万美元。

由于目前Quest应用商店中主要以游戏应用程序为主,因此,我们可以推测出不少VR游戏厂商从中大赚一笔。同样,投资机构也看准了这一领域的潜在空间,仅2022年3月,就有4家投资机构向VR/AR游戏出手。

不仅如此,游戏厂商们也在通过收购,壮大自己的创作团队。3月18日,XRGames收购了老牌英国游戏工作室Fierce Kaiju,Fierce Kaiju拥有总共70年的游戏行业经验,并在2014年创立了VR游戏部门,曾研发《病毒》、《病毒:隔离所》等多款VR游戏。

▲《病毒:隔离所》VR游戏

“一款核心的消费电子产品主要看的是占领用户的时长,游戏可能是VR/AR设备一个较为核心的点。”一位扎根消费电子行业多年的产业人士分析说:“当解决好晕眩和续航的问题之后,大型游戏开发者很乐意去为VR/AR设备开发游戏,具有沉浸感的VR游戏将会具有较大的市场空间。”通过梳理相关信息,我们发现中国的VR/AR企业正在受到越来越多的投资者关注,中国企业或许正在成为构建“元宇宙”的主力军。

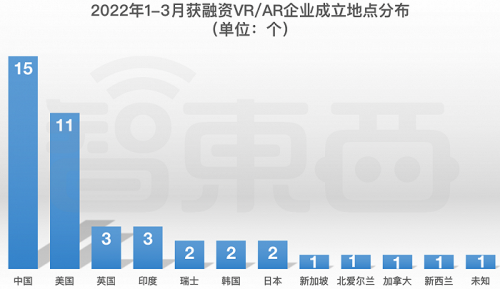

我们看到2022年第一季度获得融资的VR/AR行业主要汇聚在国内以及美国。国内VR/AR企业融资发生的最多,达到15笔,美国有11笔融资,其他国家如英国、日本、印度等VR/AR企业也会出现新的融资,但均维持在2、3家左右。

▲2022年1-3月获融资VR/AR企业地域分布

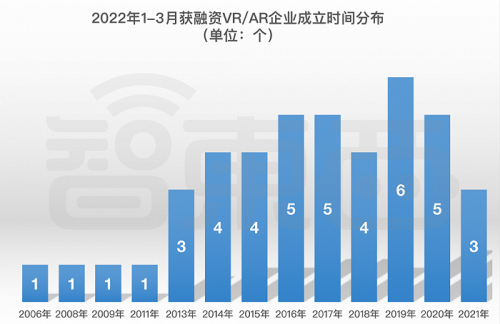

除了地域分布,我们还通过调查发现在此期间获得融资的企业较为分散,多集中于2014年-2021年期间,2019年成立的厂商较多,共有6家。由此看来,投资机构不再仅将目光聚焦于一些成立时间较久的老牌VR/AR企业,同样也看好一些初创企业的发展。

▲2022年1-3月获融资VR/AR企业成立时间分布

02.十笔收购案打响“吞并潮”各领域头部玩家正买入VR新“引擎”

从2021年第一季度的收购案中,我们看到了VR/AR行业已经开始在“化零为整”。据智东西不完全统计,2022年第一季度,国内外共发生了十笔收购案,都在国外。

▲2022年1-3月VR/AR企业收购事件(截至3月30日)

从这些收购案中,我们能看到不少各领域的头部玩家的身影。比如说,VR内容开发者装机必备的3D渲染引擎Unity和设计软件Adobe“全家桶”,研发这两款产品公司都加强自己在3D领域的力量,分别收购了做虚拟数字人方向的Ziva Dynamics和做3D平台开发的Brio XR。不仅是主打设计属性的厂商们在“买买买”,希望给游戏等创造者提供更好的工具,游戏厂商们也在通过“哪里不行买哪里”的方式,收购多家企业。除了之前提到的XRGames买了拥有70年经验的Fierce Kaiju,当年凭借着《精灵宝可梦GO》火遍全球的Niantic也收购了一家主打Web VR开发平台的8th Wall。

▲8th Wall官网

8th Wall所拥有的8th Wall XR工具,可以让开发者在安卓或iOS上运行自己设计的新应用,同时能无缝支持苹果ARKit和谷歌Tango。值得注意的是,在2021年连续收购6家与AR有关的企业后,社交软件公司Snap在2022年又出手收购了脑机接口公司NextMind。此前,NextMind曾研发了一款脑波设备,该设备可以从用户的大脑视觉皮层读取信号,让用户只需 ”看 “就能操作计算机和VR/AR设备。

▲NextMind研发的脑波设备

从这些收购案中,我们可以看到各领域的头部玩家正在悄悄壮大自己在VR/AR领域的力量,一些初创企业最终还是难逃“收编”的命运。

03.硬件厂商靠投资布局产业链投资机构更爱To B企业

都是谁在看好VR/AR行业?“元宇宙”遇冷后,VR/AR行业热度会随之下降吗?通过信息整理,我们发现互联网企业整体上更喜爱智能硬件厂商,腾讯、阿里分别投了一家VR/AR硬件厂商,谷歌也收购了开发VR/AR显示器开发商Raxium,字节跳动则将目光转向了当时大火的虚拟数字人赛道。而一些著名的投资机构如软银基金、红杉资本等则更看好虚拟数字人赛道,分别投资了新西兰的Soul Machines以及国内的次世文化。其中,次世文化主要以虚拟数字人IP为主,推出不同形象的虚拟娱乐形象和数字人产品,由此衍生出相关商业模式。

▲次世文化的虚拟数字人翎

同样,他们也对于一些新的技术持有期待,如红杉基金还投资了一家国内脑机接口公司脑虎科技,高领创投则投资了一家VR活动平台厂商EventX。

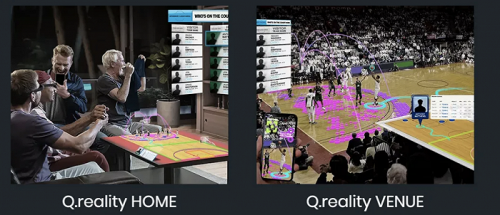

有意思的是,部分企业如VR/AR硬件厂商Nreal既作为投资方出现这张表格,同样也是被投资的对象。3月30日,Nreal拿到了由阿里巴巴领投的6000万美元(约3.8亿元人民币)融资。而就在同一天,Nreal也参与到美国AR体育方案商Quintar的种子轮融资中。这家Quintar公司正在打造一款家庭版的桌面AR体育播报系统,让人们能通过智能手机,以AR的形式将比赛投放在桌面上,以上帝视角观看整个比赛。

▲AR体育方案商Quintar

其实,在投资方中我们常常能看到一些终端厂商正在布局相关产业链公司,索尼创投参与到主攻VR培训方案的Talespin的C轮融资中;鸿海科技约9550万元人民币完成了对VR展会平台XRSpace的战略融资。

从2022年第一季度的投融资情况来看,参与到VR/AR行业投融资的,不只有资本的入场,也有国内外互联网大厂以及VR/AR硬件厂商的身影。投资机构更偏向当下大热、较为成熟模式的虚拟数字人和VR内容平台,国内互联网公司更偏向产业链上游的一些光学器件、显示屏幕以及硬件厂商,而硬件厂商们则更偏向于有助于VR内容生态建设的玩家中。

尽管“元宇宙”概念和VR/AR企业获投融资的数量与金额出现了同样的趋势变化,但是,从事投资行业的李明分析认为“元宇宙”概念火热与VR/AR行业热之间的关联不大。“很少有投资机构会为概念投资,基本上还是认为VR/AR行业的技术发展可能到了新的节点,部分企业值得关注。”

04.结语:VR/AR企业投融资降温

由于元宇宙概念,VR行业自去年再度被推上热潮。此次各路看法不一。有些人看到头部企业股价下跌和监管可能认为VR行业热也会冷却。但更多的人则认为由于技术的积累才迎来了VR/AR企业新的上升期。

从近期投融资来看,各路玩家都有在持续关注这条赛道寻找新的机遇点,但出手也比较谨慎,与去年下半年数量有所降低。如果VR/AR设备真的能成为下一代移动终端新的载体,关注VR/AR行业的人将会越来越多。哪些企业将抓住机遇乘风而起,而哪些企业会被逐渐淘汰,拭目以待。