图片来源 @视觉中国

文 | 海豚投研

上篇《Roblox:吞不了元宇宙的 " 大饼 "》,海豚君主要讨论了 $ 罗布乐思 .US 的商业模式和竞争优劣势,提出 Roblox 的未来成长性关键在于 " 破圈 ",而破圈的关键又在于降低产业链分润,吸引更多的专业开发者加快开发优质内容。

只有当年龄破圈后,平台用户的整体付费意愿和广告价值才能提高,继而带来 Roblox 业绩的持续高增长,匹配市场对其的估值 " 偏爱 "。

但也有不利的一面,提高分成 / 加大平台工具的技术投入,会削弱短期的盈利能力,GAAP 亏损的现状可能短中期内都无法扭转。

好在目前美国通胀数据已经快速下降,美联储虽然还放话加息不停,但市场预期已经缓和。这种宏观环境下,市场对 Roblox 的亏损容忍度也会提高不少,只要不是亏损扩大得太夸张,应该不会影响市场对 Roblox 的估值判断。

那么不同预期下,Roblox 的合理价值区间是多少呢?海豚君尝试通过本文来寻找答案。

盈利难不是问题,现金流没那么糟

对于成长股,首先需要诊断的一个通病是——短中期盈利难,融资需求高。如果 Roblox 短期有融资风险,那么无论是在高息的环境下借债,还是增发新股,都对中小股东不利。

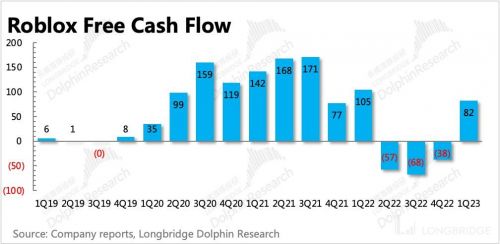

Roblox 上篇《Roblox:吞不了元宇宙的 " 大饼 "》中,海豚君讨论到,在游戏的产业链分成上 Roblox 没吃亏还占了优势,因此现金流比较健康。所以虽然看着每季度亏损几千万到几亿美金,但自由现金流看着并没有那么糟糕。

这主要源于在收支确认上,Roblox 选择最审慎的计入方式:

1、和游戏的确认准则类似,只有当玩家用兑换的 Robux 在实际购买商品服务时才被确认为收入,如果购买的是 Avatars 装饰品,则按照用户生命周期(目前公司估计为 28 个月)来逐期确认。因此一般而言,流水高于收入,流水的变动趋势也可以用来指引收入未来 1-2 个季度的变化趋势。

2、但费用上,当期的开发者分成是按照 Bookings 流水的一定比例来确认的,毕竟开发者才不会管用户的生命周期,在有玩家为他的道具付费时,他的账户上就能看到相应的 Robux 分成,并且可以随时将这些 Robux 兑换成真实货币。因此从更严谨、审慎的角度,Roblox 当期确认的开发者分成费用是按照实际 Bookings 流水收入的一定比例计入的。

3、除此之外,其他几项费用也与流水、流量规模、折旧周期高度挂钩,比如销售费用,带宽服务器等基础设施费用等等。

也就是说,因为收入和费用确认规则的不同,造成收支错配,因此就会出现当期会计亏损远比现金流更严重的情况。如果将开发者分成费用的确认方式调整为按收入同步确认,那么实际的 GAAP 经营亏损率比原来优化了 6-7 个百分点。这种经营亏损情况,在和同行对比起来的时候,就显得没有那么无药可救了。

因此,相比于营业收入指标,市场也更关注 Roblox 的流水收入(Bookings),以及公司的指引也会以调整后的 EBITDA 相比于 Bookings 的利润率作为追踪指标。

截至 2023 年一季度,Roblox 账上有现金存款 8 亿,短期投资 14 亿,扣掉长期有息债务 10 亿(无短期),净现金 12 亿美金。虽然不多,但因为 Q1 自由现金流已经回归正常时期的净流入水平,因此短期融资风险不高。

理性讨论 Roblox 的估值

1、当下的高估值,押注的还是未来的元宇宙

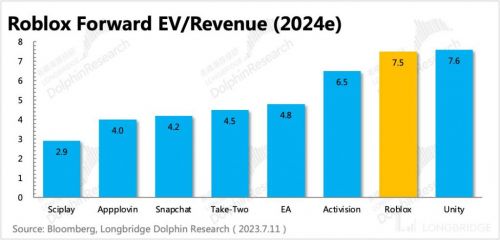

Roblox 的估值一直比较高,无论是游戏公司,还是社交媒体,PS 倍数都远不及 Roblox。唯一能与之叫板的,也就是 Unity 了。

很大程度上,市场是在将 Roblox 开发引擎类比 Unity,期望能够加入更多 SaaS 股的估值溢价。但实际上 Roblox 与 Unity 的商业前景和思路是存在明显区别的:

(1)在元宇宙真正有场景落地之前,平台竞争不停。Unity 作为技术铲子,增长的确定性会比 Roblox 更高。

(2)SaaS 公司之所以能够匹配高估值,主要是因为它的生态是对外开放的,它可以面向所有的下游客户提供自己的产品和服务。当客户足够多时,它的服务器成本可以被分摊得足够低。

Roblox 虽然也是提供开发引擎,它的开发者客户也在高速扩张。但它的开发者客户开发出的游戏只能在 Roblox 的生态中发行,获客和变现,本质上是在玩一种闭环生态。

开发者的产品能否获得满意的变现,取决于 Roblox 的生态本身繁荣程度。同时反过来说,Roblox 的生态也同意依赖于开发者开发出的产品。

因此 Roblox 引擎面向的并不是全部开发者,而是能够接受一定限制条件的开发者。这个客户规模看着数量庞大,给了普通用户一个很低的游戏开发门槛,但实际上能够吸引的优质开发者并没有多。优质开发者的产品往往才能够撬动较大规模的变现价值,缺少优质开发者的情况下,很难靠规模效应摊薄成本、提高利润率。

目前市场一致预期 2023-2024 两年的收入 CAGR 只有 22%,说明市场给的估值偏好,更多的是压在了 Roblox 更长远的成长空间。简单来说,市场还是多少认可下了管理层画的元宇宙大饼。

2、海豚君观点:短期不悲观,长期压预期

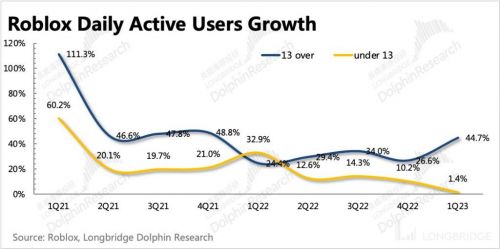

虽然海豚君对 Roblox 提出的中长期愿景存疑,但短期上必须得承认,Roblox 走过了线下流量回归影响后,在不断确认底部向好的趋势——破圈有效、粘性提升。

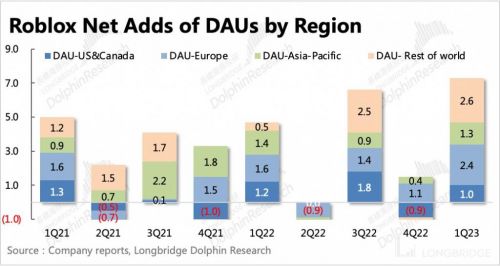

2023 年一季度,平台的用户生态重回加速扩张的趋势,整体 DAU 用户数净增加 730 万人,这个单季净增量仅次于疫情封控最严的 2020 年二季度。

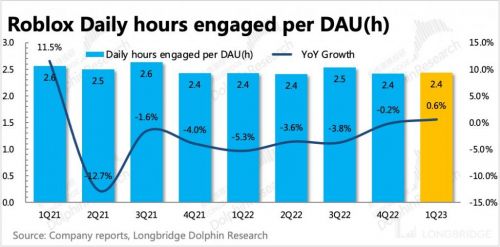

其次,平均单个用户的日均时长,也从今年一季度开始回归增长。因此也体现为 Roblox 一季度所有用户的总时长也同比加速。

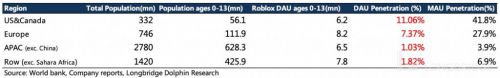

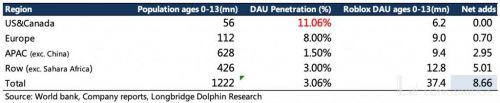

但从分年龄和分地区的情况来看,新增的用户主要来源于 13 岁以上的欧洲及其他地区用户,北美以及 13 岁以下的用户渗透率想要进一步提升的空间已经很有限了。

不过存量用户的使用粘性从去年二季度开始,有逐季回暖的迹象。而今年一季度,平均每个用户的日均时长开始回归正增长(0.6%),加速推动整体平台活跃度的提升。

流量回归有多方面的原因,但其中与 Roblox 平台上非低龄游戏的丰富度加强、音乐等其他非游戏内容等填充、社交属性强化都有关联,比如在上篇中我们单拎出来介绍的游戏《Frontlines》。

但没有流量是能够无限增长的,无论是没有内容范围限制的社交平台,还是垂类的游戏平台,那么 Roblox 流量增长的天花板在哪里?

首先,管理层的 10 亿 DAU 愿景,听听就好,梦想可以有,但估值还是要脚踏实地。目前机构主要是按照全球年轻游戏玩家的渗透率来做预测,对 Roblox DAU 中期(2025e)增长预期大多落在 0.8~1 亿区间,意味着这里会达到一个增速明显放缓的平台期。

从目前的破圈效果和增长势头来看,海豚君认为机构的预期并不算太夸张。目前 1Q23 的 DAU 已有 6600 万,就算按照疫情前 2019 年的净增量来算,2 年后达到 8000 万基本上也是一个比较理性的预期。更何况,一季度还是能够明显看到年龄破圈的效果。

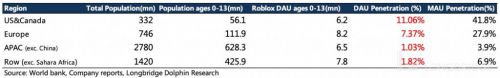

下面海豚君尝试具体测算一下中长期稳态下的用户规模:

1、13 岁以下的儿童用户,乐观净增量 900 万,悲观为 0

按照北美的渗透率水平(Roblox 在北美 5-13 岁儿童中的渗透率已经高达 65%),尽管有联网率、本地游戏产业竞争力的差异,其他地区中 13 岁以下儿童用户理论上也还有增长空间(海豚君测算,乐观预期 13 岁以下 DAU 达到 3700 万,相比目前还有 900 万净增空间)。

但 2023 年一季度 13 岁以下儿童同比增长只有 1.4%,到底是阶段性的瓶颈,还是天花板,还需要再看 1-2 个季度观察。

2、中长期用户生态预计达到 1.4-1.8 亿

长期终局形态下,Roblox 用户规模能达到多少,很难在此刻下定论的原因是,无法预判 Roblox 后续的破圈效果。" 破圈 " 关系到 Roblox 如何引入优质的内容,包括分成模式上的调整、更多开发工具的推出。

因此预测非儿童用户能够带来多少增量建立在 Roblox 在上述破圈动作顺利开展的情况下,我们拿一个画风类似且口碑不错的同类游戏《我的世界(Minecraft)》来参考。

2022 年《我的世界》月活 1.4 亿,用户平均年龄 24 岁,男性用户更多一些。根据 Minecraft-seeds 博客内容,《我的世界》用户 15 岁以下的人群占比 21%,15-21 岁用户占比 43%,22-30 岁用户占比 21%。所以《我的世界》总体上虽然还是偏向于 21 岁以下的青少年用户,但会比 Roblox 相对成熟一些。

如果理性预期 Roblox 的用户年龄分布 5 年后能够达到《我的世界》的情况(考虑到游戏开发周期、获客周期等,定为 5 年时间),那么意味着目前 13 岁以下的用户量占比,要从 2022 年底的 45% 下降至 20%。

我们按照上述 13 岁儿童用户增长的悲观预期和乐观预期来计算,5 年后 2028 年 Roblox 整体 DAU 为 1.4 亿~1.8 亿。

2、收入预期——重点增量在广告上

广告是 Roblox 力推的下一个业务曲线,管理层预计今年二季度将开始贡献一小部分收入。但和早期的 TikTok 类似,Roblox 也会因为用户年龄偏小的原因,广告报价弱于同类的社交平台。

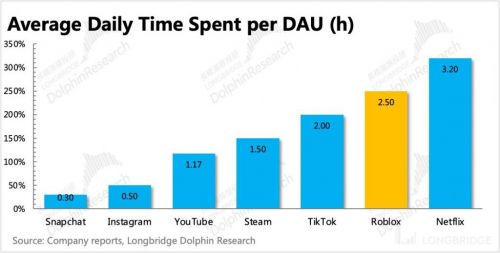

但 Roblox 也有一个优势,就是用户时长非常高。因为游戏可玩性和沉浸感较高,因此用户也比一般的社交平台耗时更多。平均每天每个用户要花近 2.5 个小时在 Roblox 上,而 Snapchat 用户平均每天只有 30 分钟。因此广告是 Roblox 除游戏付费外,最有前景的一个增长故事。

不过随着不断的用户破圈,轻度游戏用户或其他内容用户的涌入,以及平台社交属性的提升,预计后面平均用户时长会下降。我们暂时取 Snap 的 30 分钟和 Roblox 目前的 2.5 小时,两者的平均值 1.5 小时作为 Roblox 未来长期稳态的下用户时长。

按照成年用户占比和用户时长的差异,我们假设目前 Roblox 的每小时广告单价是 Snap 的 1/5,5 年后 Roblox 的广告每小时单价为 Snapchat 的 1/2(Roblox 25 岁以上用户占比 30%,只有 Snap 占比的一半),那么预计 2024 年 Snapchat 广告收入 10 亿,2028 年广告收入在 23-30 亿区间。

游戏内容付费的收入,按照 2024、2028 年的 DAU 用户 8000 万和 1.4 至 1.8 亿的规模,以及年均 ABPDAU 分别为 2024 年 55 美元、2028 年 60 美元的假设:

截至 7 月 12 日收盘,Roblox 市值 265 亿,处于海豚君估值区间的下沿,具体可在长桥 App 内查看,后续如果有边际改善的变化,股价也会有催化。不过需要提及的是,由于业绩假设中大部分来源于对远期业绩的 YY,也更依赖于主观判断,因此目前的收益风险比并不高。

作为少数有潜力的元宇宙平台,Roblox 的破圈进程非常值得关注,后续海豚君也将继续对 Roblox 进行基本的追踪和研究。